Las finanzas

El análisis financiero implica la observación de las debilidades y puntos fuertes que en su conjunto puede presentar una empresa. Estos estados vienen dados por el Balance de Situación y el Estado de Pérdidas y Ganancias. Sin embargo, para hacer un análisis más útil, el financiero debe contar con dos o más balances de la misma empresa que le posibiliten hacer el Estado de Origen y Aplicación de Fondos.

Asimismo, es conveniente tener un Presupuesto o un Pronóstico de Caja y datos adicionales, como ingresos y costes por líneas de productos, etc. Mediante la comparación de datos, que están tanto en el Estado de Situación como en el Estado de Pérdidas y Ganancias, o que se han recogido del exterior, se pueden establecer relaciones que reciben el nombre de ratios -razones o cocientes-, con las que investigadores, tanto de dentro como de fuera de las empresas sirven para apreciar la capacidad de crédito, el potencial de inversión y las demás características financieras de una empresa.

Las ratios financieras o razones financieras son coeficientes que proporcionan unidades contables y financieras de medida y comparación.

ÍNDICE DE LIQUIDEZ

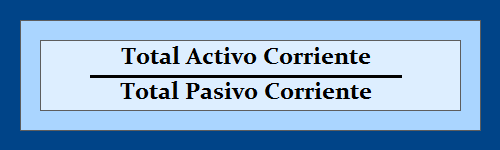

El índice de liquidez mide la capacidad de pago a corto plazo que posee una empresa comparando el activo corriente completo con el pasivo corriente; es decir, este índice establece una relación entre los activos que la empresa puede convertir en efectivo a corto plazo con el pasivo que deberá pagarse también a corto plazo. Matemáticamente el índice de liquidez está dado por una expresión de la forma:

Lógicamente, si el valor de este índice es inferior a la unidad, lo que significa que el activo corriente es menor que el pasivo corriente, la empresa tiene en ese momento problemas de liquidez que aumentarán conforme menor sea el valor del índice. Por el contrario, si este índice tiene un valor superior a la unidad, la liquidez de la empresa está en perfecto estado.

Como el resto de los índices financieros, el índice de liquidez sólo es significativo cuando se conocen un poco más profundamente el contenido de las cifras. Esto es, tiene una importancia relativa que depende mucho de la veracidad de las cifras listadas en los estados financieros.

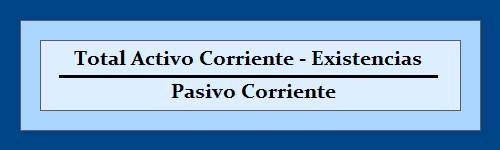

Este índice de liquidez puede obtenerse también restando del activo corriente los inventarios y dividiendo el resultado entre el pasivo corriente, con lo que se obtiene una ratio que generalmente recibe el nombre de índice ácido.

Al restar los inventarios o existencias, la relación entre las deudas a corto plazo y los recursos para pagarlas, y por tanto el índice de liquidez, se hace aún menor. No existe, por tanto, un solo índice de liquidez, sino que, en general, al igual que cualquiera de los índices financieros, el valor del mismo puede verse modificado en función de las circunstancias del análisis.

ÍNDICES DE SOLVENCIA

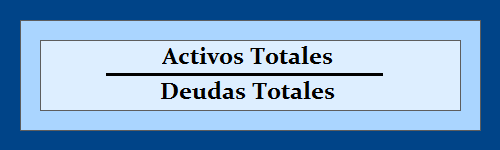

Estos índices sirven para evaluar la capacidad de una empresa de hacer frente a sus obligaciones en caso de liquidación, y se obtiene al comparar los bienes totales -activo total- con el conjunto de las deudas. Es decir, el valor de este índice vendrá dado por el cociente:

Como sucede en otros índices, cuanto menor sea el valor de éste, menor será la solvencia de la sociedad, estando ésta equilibrada cuando el índice sea la unidad. Con estas ratios se establece qué proporción de los bienes totales pertenece a los accionistas y, del mismo modo se aprecia que, si los bienes se liquidan a los valores mostrados en los estados financieros, podría quedar un remanente para compensar cualquier diferencia de precios que pudieran surgir en la liquidación.

Estos parámetros de solvencia sirven para apreciar, asimismo, el llamado “apalancamiento financiero”, que significa la manera en que la empresa capta pasivo para incrementar unos recursos que, generalmente, deben producir una rentabilidad superior a los intereses que debe pagar por ese pasivo. Un gerente financiero debe tener esto presente, ya que el dinero ajeno bien empleado ayuda a la empresa a obtener beneficios que de otra manera no puede alcanzar.

Todo negocio implica un riesgo y, si la rentabilidad que proporciona dicho negocio es igual o menor que la que se puede conseguir colocando los recursos en una inversión carente de riesgo -como puede ser depositándolos en una institución de crédito o comprando Bonos del Estado-, resulta evidente que estos recursos están mejor colocados fuera del negocio.

Puede darse el caso de que el índice de liquidez sea menor que uno, mientras que el de solvencia supere a la unidad, lo que significará que, aun cuando no existe una gran liquidez, la empresa es solvente.

ÍNDICES DE RENTABILIDAD

Los índices de rentabilidad se obtienen comparando los beneficios brutos o netos que obtiene la empresa con los recursos, propios o no, que se han invertido para generar esos beneficios. Aquí también resulta evidente que, cuanto más alto sea el índice de rentabilidad, mejor será la gestión que se está llevando a cabo en esa empresa, de tal forma que cuando se comparan estos índices con los de otras empresas o con su valor en la misma empresa, se observa la tendencia general del negocio y da una idea de hacia dónde se está encaminando la misma.

El beneficio de una empresa viene determinado por la diferencia entre ingresos y costes, pero cada activo, cada producto y cada actividad de la empresa tiene unos ingresos y costes diferentes y tiene que dedicar una inversión distinta para cada actividad, línea de productos, etc. De ahí que los índices de rentabilidad pueden verse de muchas formas, y sólo el analista es capaz de ver cuáles de estos índices le resultan útiles.

En la rentabilidad de una empresa no solo influyen los beneficios, sino también los recursos que se hayan invertido para obtener dichos beneficios.

Los recursos asignados a cada actividad pueden ser propios, ajenos, o en parte propios y en parte ajenos, y el analista debe ver qué provecho se está obteniendo de estos recursos totales sin olvidar nunca el provecho que obtienen los accionistas por su dinero. En algunos casos es útil también el examen de la rentabilidad de un producto determinado, deduciendo de los ingresos los costes de producto para ver el margen con que ese producto específico contribuye al beneficio general del negocio.

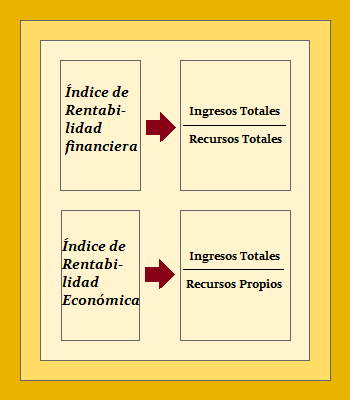

Es evidente que los índices de rentabilidad pueden ser muchos, e incluso pueden ser diseñados para un fin particular; no obstante, para observar el negocio en su conjunto lo más frecuente es que el analista financiero observe el comportamiento de dos índices en particular: la rentabilidad financiera y la rentabilidad económica, que vienen definidos como aparece en el cuadro:

La rentabilidad es la última prueba de cómo la gerencia está manejando la empresa, y cuán eficientemente está utilizando los activos que le han sido confiados. De ahí que la eficiencia sea el resultado final y la razón de la planificación de los beneficios

ÍNDICES DE ACTIVIDAD

Estos índices, tal y como indica su nombre, muestran la actividad desarrollada en diversos campos de acción por la gerencia, y sirven para apreciar las costumbres, la efectividad y la política que la empresa sigue con respecto a acontecimientos determinados. Así, por ejemplo, si se compara las ventas con los inventarios promedio, se puede establecer las veces que la empresa vende en un período dado esos inventarios y, como en ese período el beneficio es el resultado de esta rotación, por el margen que obtenga de cada venta, se puede apreciar la actividad vendedora de la empresa. Se pueden también dividir los productos fabricados por la empresa entre el número de operarios y establecer así cuántos productos son hechos por cada uno, lo que demostraría un mejor o peor aprovechamiento de la fuerza laboral.

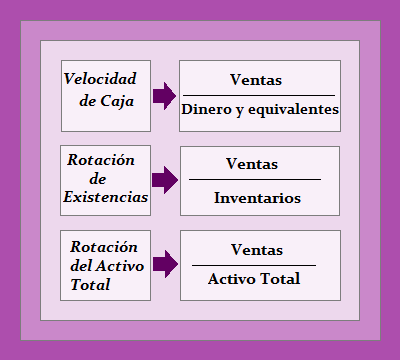

Esto significa que existen varios índices de actividad. Cabe destacar los siguientes:

Cada uno de ellos proporciona una medida de la actividad de la empresa.

El ciclo de conversión de activos

Las entidades financieras prestaban dinero en función de las garantías reales que aportaba la empresa, de tal suerte que el apalancamiento financiero era un indicador de la mayor importancia, ya que se consideraba que las deudas contraídas por la empresa tenían que ser cubiertas en última instancia por el dinero aportado por los dueños de la empresa, en caso de que ésta llegara a quebrar. Gracias a la gran competencia que se ha establecido en el mercado del dinero, actualmente, las entidades financieras procuran dar mayores facilidades a los solicitantes de préstamos, observando más las posibilidades de que sus inversiones le sean devueltas.

El ciclo de conversión de activos se refiere al tiempo que habrá que transcurrir entre el momento que se introduce una suma de dinero en el negocio y el momento en que nuevamente se recibe este dinero, incrementado con los beneficios. Cuando se usa el dinero para la compra de activo fijo, por ejemplo, una máquina, el tiempo de recuperación del dinero invertido es el más largo del proceso productivo, ya que éste se recupera por medio de la depreciación que ocupa varios años. Cuando, por el contrario, el dinero se usa para la compra de existencias en una empresa comercial, el plazo de recuperación del dinero será mucho menor.

Un banco está más pendiente del uso que se le va a dar al dinero que presta, que de un terreno o cualquier otro aval que se de en garantía, ya que es más conveniente para el banco que se le devuelva el dinero en el plazo establecido, que recibir un terreno, cuyo destino es dudoso.

Al solicitar un préstamo bancario, se debe tener presente el tiempo que se necesita el uso del dinero, ya que los préstamos a largo plazo suelen ser más costosos debido a que el riesgo es mayor para el banco, y éste se protege del mismo aumentando la tasa de interés, de tal forma que, en la totalidad del préstamo, los préstamos impagados queden cubiertos por el mayor interés cobrado a aquellos que pagaron. Por otro lado, los préstamos a corto plazo no pueden servir para financiar el Activo Fijo, porque puede llevar a una situación de falta de liquidez.

El fondo de rotación

Se entiende por fondo de rotación aquellos activos del capital que se dedican a cubrir los gastos corrientes de la empresa. El fondo de rotación, pues, es el exceso de capital sobre los fondos fijos con que cuenta la empresa para su propio funcionamiento. Algunas veces este fondo de rotación es llamado también capital de trabajo. El objetivo principal del fondo de rotación es que la empresa se mantenga funcionando ininterrumpidamente, ya que, aunque los bienes capitales duran muchos años, existen una gran cantidad de bienes que se gastan o usan en un corto tiempo, y que son los que constituyen gastos corrientes, como materias primas, pagos de salarios, electricidad, etc., que deben ser cubiertos con los pagos recibidos por las mercancías producidas y vendidas. Pero si por cualquier motivo existe algún fallo en el mecanismo financiero de recepción de los fondos, la actividad financiera no se debe detener, y ahí entra en acción el fondo de rotación, que debe su nombre, precisamente, a que gracias a él la actividad puede seguir realizándose.

El funcionamiento del fondo de rotación, que también se puede considerar formado por la diferencia entre el pasivo y el activo circulante, incide directamente sobre la estructura financiera de la empresa.

Si ocurre, por ejemplo, que por poca precaución de la administración de la empresa parte del fondo de rotación se dedica a inversiones de larga recuperación, y en un momento la empresa tiene dificultades con los cobros para hacer frente a los gastos corrientes, la empresa se puede ver involucrada en una situación de insolvencia que puede ser fatal no sólo en relación con la estructura financiera óptima, sino con la misma supervivencia de la empresa. Esto indica que los activos fijos deben ser sufragados con capitales permanentes o créditos a largo plazo, mientras que el activo circulante puede ser financiado parcialmente -nunca en su totalidad- con créditos a corto plazo.

La influencia de los impuestos en las finanzas de la empresa

Un aspecto de suma importancia en el aspecto financiero de la empresa es el pago del impuesto sobre los beneficios obtenidos. Generalmente los impuestos son mayores que la tasa de interés que hay que pagar por un préstamo, de ahí que sea más conveniente trabajar con el dinero prestado que con el propio. Adicionalmente, las entidades financieras piden un interés fijo, en tanto que un socio exige un pago proporcional a los beneficios y, de alguna manera, puede decirse que el Estado es un socio que tiene una cierta participación, en tanto haya beneficios.

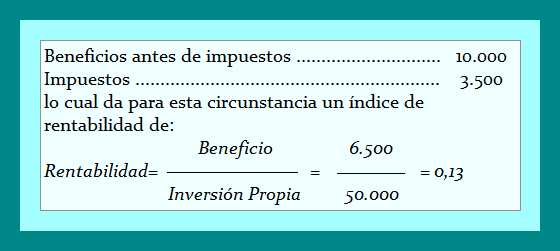

Para comprender esta diferencia se pone como ejemplo el caso de una empresa que ha obtenido unos beneficios de 10.000 pesos, trabajando sólo con un capital propio de 50.000 pesos. Si el impuesto sobre el beneficio es del 35%, los resultados obtenidos serían los que se reflejan en el cuadro:

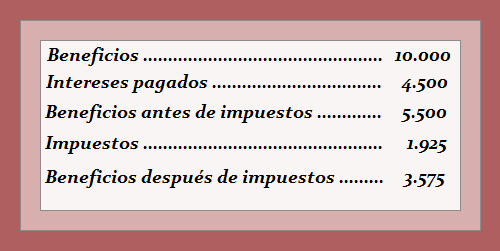

Qué sucede si se hubiese trabajado con 20.000 pesos de capital propio, y el resto prestado a una tasa de interés del 15%. El resultado es el siguiente:

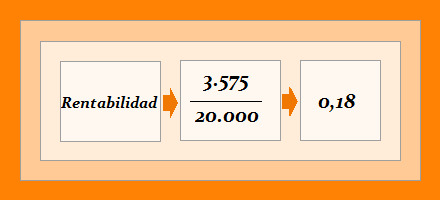

siendo la rentabilidad en este caso:

que es mayor que en el caso anterior.

Valoración de la empresa

Independientemente del método que se utilice para calcular el valor de una empresa, el resultado que se obtenga siempre será estimativo y un tanto arbitrario, ya que el valor neto exacto sólo podrá conocerse una vez liquidado el negocio. No obstante, y dada la importancia de conocer cuál es ese valor, conviene saber cuáles son los métodos más utilizados para calcularlo: valor de libros, valor de mercado y valor de mercado de las acciones.

Valor de Libros

El valor neto de una empresa se halla en este caso restando las deudas al valor de los activos, con lo que únicamente permanece la parte perteneciente a los propietarios. Sin embargo, existe una dificultad, que estriba en asignar un precio actual a los activos, cuyo valor depende de sus posibilidades de generar ingresos más que de su valor inicial. Este hecho tiene como consecuencia que el método de valor de libros, o lo que es lo mismo, el valor de activos depreciados, se use muy poco o se haga de forma referencial, pues los sistemas utilizados para llevar la cuenta de depreciación son bastante arbitrarios y suelen estar limitados por la legislación vigente únicamente a la depreciación lineal.

Por otra parte, en una empresa con un desarrollo normal el valor de libros suele ser, generalmente, una subestimación del verdadero valor de la empresa, pues existe toda una serie de valoraciones de tipo económico que no queda reflejada en la contabilidad. Una maquina adquirida, por ejemplo, cuando se habla de su valor de libros se está haciendo referencia a su valor de adquisición, descontando naturalmente la depreciación acumulada. Sin embargo, tampoco es éste su valor real, pues si no se tiene intención de vender la máquina no tiene sentido hablar de valor de mercado, y habría entonces que calcular su valor a partir del servicio que presta a la empresa.

Un ejemplo de este caso sería el de los terrenos, cuyo valor generalmente va aumentando, mientras que en los libros siempre se encuentra reflejado el precio original de compra.

No obstante, la utilidad del valor de libros reside especialmente en que supone un punto de partida para la valoración empresarial.

Valor de mercado

Este método hace referencia al valor otorgado a la compañía por una de las firmas especializadas en la tasación de empresas. Aun cuando las técnicas utilizadas para realizar esta tasación varían de forma considerable, la valoración de los activos suele hacerse teniendo muy en cuenta el valor de reemplazo, sin perder de vista, que cada activo particular dentro de la empresa se encuentra integrado en un conjunto cuyo valor depende en gran medida de la habilidad de la empresa para generar beneficios. Cuando se han tenido en cuenta las condiciones adicionales que rodean al negocio, la tasación es mucho más aproximada, y, en cualquier caso, el valor de reemplazo siempre constituye un excelente punto de partida.

Valor de mercado de las acciones

El uso de este método se basa en la consideración de que la cotización de mercado de las acciones se encuentra influida por las opiniones de los inversores, que estudian detenidamente, y por separado, las posibilidades de la empresa para generar beneficios, así como el riesgo. Así pues, en el mercado compiten factores de evaluación racional con factores especulativos que suelen tener más que ver con los sentimientos personales de los inversores que con el valor real de la empresa. No obstante, este método es el que más suele aproximarse al valor real y es por ello el más generalizado.

El valor de una empresa en el mercado de acciones es un valor teórico que está sujeto a la especulación.

El valor de mercado en las acciones, que es un valor teórico de la empresa, se halla multiplicando el número de acciones en circulación por el precio medio de las mismas en la Bolsa durante varios períodos interrumpidos de cotización. Sin embargo, hay que multiplicar este valor por un factor de corrección entre O y 1, ya que se supone que si todas las acciones concurrieran al mercado se produciría una bajada en el precio por la ley de la oferta y la demanda.

Es preciso tener cuidado con este valor, pueden existir manejos especulativos que hagan subir artificialmente los precios de las acciones, inflándose de forma ficticia el valor bursátil.

Últimos Articulos

- Mapa de Colombia: Áreas protegidas

- Mapa de Brasil: Regiones administrativas

- Mapa Brasil: Regiones naturales

- Mapa de Argentina: Regiones naturales

- Mapa ecológico de Colombia

- Mapa cultural de Colombia para colorear

- Mapa de Colombia: Topografía

- Mapa de Chile Tricontinental

- Mapa de Bolivia: Regiones naturales

- Mapa de Chile: Regiones naturales

- Mapa de Paraguay: Regiones naturales

- Mapa de Ecuador: Regiones naturales

- Mapa de Venezuela: Regiones naturales

- Roma monárquica: Otros pueblos itálicos

- Roma monárquica: Los etruscos

Notas de interés

- Mapa de Colombia: Áreas protegidas

- Mapa de Brasil: Regiones administrativas

- Mapa Brasil: Regiones naturales

- Mapa de Argentina: Regiones naturales

- Mapa ecológico de Colombia

- Mapa cultural de Colombia para colorear

- Mapa de Colombia: Topografía

- Mapa de Chile Tricontinental

- Mapa de Bolivia: Regiones naturales

- Mapa de Chile: Regiones naturales

- Mapa de Paraguay: Regiones naturales

- Mapa de Ecuador: Regiones naturales

- Mapa de Venezuela: Regiones naturales

- Roma monárquica: Otros pueblos itálicos

- Roma monárquica: Los etruscos

- Roma monárquica: La Reforma de Servio Tulio

- Roma monárquica: La guerra contra los sabinos

- Roma monárquica: Los siete reyes

- Mapa de Colombia: Departamentos, capitales y ciudades importantes

- Mapa de Perú: Regiones naturales

Economía

- Teorías y leyes de la economía

- La era del capitalismo

- Economía en la Edad Antigua

- Economía en la Edad Media

- Economía en el siglo XX: Segunda mitad

- Economía en el mundo moderno

- Economía en el siglo XX: Primera mitad

- Sectores económicos

- ¿Qué es la economía?

- Ahorro y crédito

- Bienes y servicios

- Comercio internacional

- Control empresarial

- Economía global

- Economía socialista

- El dinero

- El Estado y la economía colombiana

- El mercado

- El orden económico de Keynes

- Globalización

- Inflación y canasta familiar

- La contabilidad

- La economía

- La economía como ciencia social

- La empresa

- Las finanzas

- Manejo Fiscal: Impuestos en Colombia

- Mercado bursátil

- Microeconomía

- Planificación financiera de una empresa

- Producción, distribución y consumo de bienes y servicios

- Sector primario de la economía

- Sector secundario de la economía

- Sector terciario de la economía: Comercio y actividades financieras

- Sector terciario de la economía: El transporte

- Sector terciario de la economía: Turismo, educación y comunicaciones

- Sistema financiero

- Actividades Económicas: La Ganadería

- Actividades Económicas: La Minería

- Actividades Económicas: La Agricultura